85% сотрудников, работающих «на дядю», хотят открыть свой бизнес.

Эта статья для тех, кто хочет открыть свой бизнес и задается простыми вопросами:

Что для этого нужно? Какой бизнес сейчас в тренде? Как выбрать налоговый режим правильно и какие риски подстерегают начинающего предпринимателя в России в 2024 году?

Мы не только вдохновим вас на важный шаг, но и расскажем те аспекты, которые могли останавливать вас от открытия собственного дела!

Почему люди хотят открыть свой бизнес

«В связи с определенными обстоятельствами, физические лица все чаще отказываются от традиционного трудоустройства в организации и к индивидуальным предпринимателям. Этот тренд не случаен: собственный бизнес открывает перед людьми двери к самореализации и независимости, предоставляя возможность реализовать свои идеи и видение, что невозможно в рамках стандартной рабочей схемы. Работая по трудовому договору, сотрудник автоматически уплачивает 13% НДФЛ с каждой зарплаты. В то время как переход на статус самозанятого позволяет существенно сократить налоговые отчисления, до 4-6% от своего дохода. Открытие ИП открывает еще больший спектр 'плюшек' для бизнесменов, включая различные налоговые льготы и государственные программы поддержки, что делает предпринимательство еще более привлекательным и экономически выгодным выбором», – объяснила налоговый консультант «Туров и партнеры» Ольга Баннова.

Каждый предприниматель сам для себя выделяет определенные преимущества открытия собственного дела. Очевидные плюсы – это самостоятельность и свобода принятия решений, возможность реализовать уникальную идею и, конечно же, гибкость рабочего графика.

Однако, самое главное, что привлекает людей в бизнес – это перспектива хорошего заработка и финансовой независимости.

Как сделать так, чтобы ваш бизнес не уходил в ноль? Какие системы налогообложения использовать?

Но для начала нужно понять, какой бизнес вы хотите построить. Пройдемся по самым популярным сферам бизнеса на 2023-2024 год.

Какой бизнес в тренде в 2024 году

Вот три отрасли, которые лидировали по обороту в 2023 году:

- Оптовая и розничная торговля; ремонт авто — 1 417 млрд рублей.

- Гостиницы и предприятия общественного питания — 254 млрд рублей.

- Деятельность по операциям с недвижимым имуществом — 113 млрд рублей.

А что актуально на 2024 год?

«Мы общаемся более чем с 1,5 тысячей бизнесменов в год и прекрасно знаем все тонкости бизнеса, не только в аспекте налогообложения, но и в контексте всех его рабочих процессов. Наши клиенты делятся с нами своим опытом и новыми идеями для развития или запуска своего дела. Опираясь на этот обширный опыт, я могу уверенно сказать, что в 2024 году особенно перспективными будут следующие направления:

- Электронная коммерция: маркетплейсы, интернет-продажи, а также все, что связано с доставкой и логистикой. Онлайн-торговля продолжает стремительно развиваться, открывая новые возможности для бизнеса.

- Физическое и ментальное здоровье: фитнес-клубы, продукты для здорового питания и услуги психологической поддержки. Все больше людей обращают внимание на здоровый образ жизни, что создает спрос на соответствующие услуги и товары.

- Туризм: с учетом увеличения стоимости перелетов и отдыха за границей, на передний план выходит развитие внутреннего туризма и его инфраструктуры. Это открывает большие возможности для бизнеса в данной области.

- Онлайн-образование: сектор, который получил мощный толчок для развития во время пандемии и продолжает оставаться в тренде. Образовательные платформы и курсы онлайн предоставляют широкие возможности для обучения и саморазвития.

Я рекомендую будущим предпринимателям уделить внимание этим направлениям, так как они обещают быть не только прибыльными, но и актуальными в ближайшие годы», – рассказал налоговый консультант компании «Туров и партнеры» Сергей Фадеев.

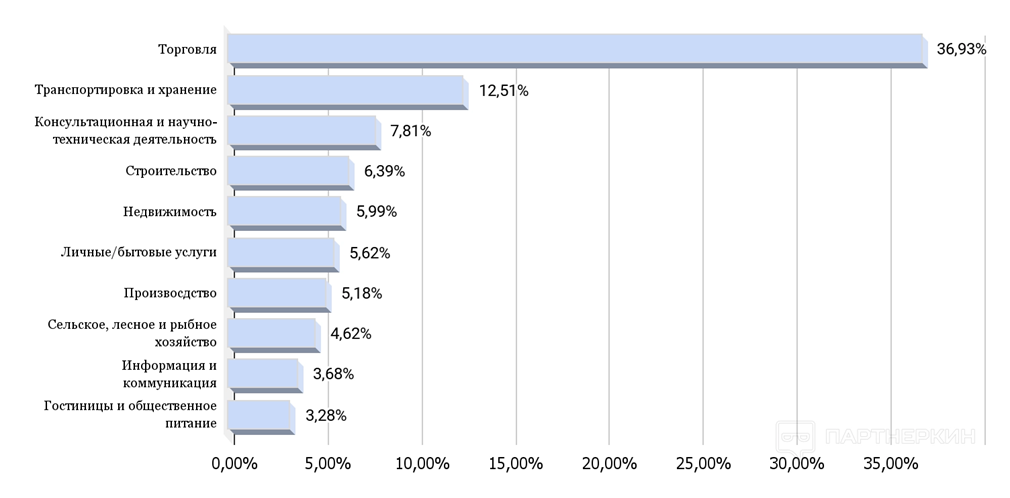

Источник: информационный портал «Statista»

На графике видно, что торговля занимает лидирующие позиции среди сфер деятельности в России.

«Высокий интерес к российскому рынку, безусловно, обусловлен преданностью россиян традиционному шопингу. Важно отметить, что рынок розничной торговли в России демонстрирует устойчивый рост, причём объемы продаж увеличились на 5% в последнем квартале, что говорит о значительном потенциале для новых игроков. Более того, начать свой бизнес в сфере торговли действительно проще, чем может показаться на первый взгляд. Согласно последним данным, около 70% начинающих предпринимателей отмечают относительную лёгкость вхождения в этот сектор, подчёркивая его доступность и понятность», – добавил налоговый консультант «Туров и партнеры» Сергей Фадеев.

Отдельно затронем сферу консультационных услуг – такой бизнес можно открыть с минимальными вложениями.

Если у вас есть экспертность в определённой сфере, можно начать работать из дома через самозанятость или ИП по системе УСН (6%).

Популярные сферы для ИП и самозанятых:

- бухгалтерские и юридические услуги;

- дизайн;

- маркетинг;

- копирайтинг;

- кулинарные услуги, например изготовление тортов на заказ.

ОСНО, УСН, ПСН, ПДН (самозанятость), АУСН, ЕСХН: как выбрать систему налогообложения?

Когда вы определились в сфере своего будущего бизнеса, проработали все идеи, и тщательно продумали каждый шаг, пришло время задуматься о важном аспекте ведения бизнеса — выборе системы налогообложения. Этот этап критически важен, поскольку от него зависят ваши будущие расходы и ведения бухгалтерии.

Неправильный выбор системы налогов только сократит ваш доход и добавит работы по сдаче отчетности.

Вот все системы налогообложения в России сейчас:

1. ОСНО (Общая система налогообложения):

- Подходит для всех видов бизнеса.

- Нужно платить НДС (20%), налог на прибыль (20%), НДФЛ (13% для резидентов), налог на имущество.

- Много отчетности и бумажной работы.

2. УСН(Упрощенная система налогообложения):

- Для малого и среднего бизнеса.

- Можно выбрать: платить 6% с доходов или 15% с разницы доходов и расходов.

- Меньше налогов и проще с отчетностью.

3. ПСН (Патентная система налогообложения):

- Для ИП в некоторых видах деятельности, например, ремонт обуви, парикмахерские услуги.

- Покупаешь патент на год и не думаешь о налогах.

- Стоимость патента рассчитывается так: стоимость патента = налоговая база (потенциально возможный доход) * 6%

4. ПДН(Налогообложение самозанятых):

- Для фрилансеров, репетиторов, мастеров по ремонту.

- Платишь 4% с доходов от физлиц и 6% от юрлиц.

- Нет НДС, легкая отчетность через приложение.

5. АУСН (Автоматизированная система налогообложения):

- Подходит для ИП и ООО.

- Годовой доход не более 60 млн руб.

- Остаточная стоимость основных средств не более 150 млн руб.;

- Налог 6% с доходов, не нужно платить НДС и налог на имущество.

- Минимум бумаг и отчетов.

6. ЕСХН (Единый сельскохозяйственный налог):

- Тоже для агробизнеса.

- Налог 6% от валовой продукции.

- Проще с документацией и налогами, чем на ОСНО.

«При выборе оптимального режима налогообложения необходимо выявить преимущества и недостатки, условия и ограничения каждого режима для определенного бизнеса. Планируемые обороты, вид деятельности, количество сотрудников, потенциальные контрагенты – те показатели (критерии), которые существенным образом влияют на выбор системы налогообложения.

Кроме того, важно учитывать регион ведения бизнеса. Например, на упрощенной системе налогообложения субъекты Российской Федерации вправе установить сниженные налоговые ставки единого налога УСН до 1% на «доходах» и до 5% на «доходах минус расходы».

Также законами региона устанавливается размер патента ПСН (патентной системы налогообложения). Стоимость патента зависит от вида деятельности и местной областной Думы, которая каждому виду устанавливает предельную базу для исчисления налога, с которой будет рассчитываться стоимость патента. Считается, что ПСН более выгодная система налогообложения по сравнению с УСН. Но так бывает не всегда. В индивидуальных случаях УСН может быть выгоднее патента. Обращайте на это внимание», – добавила налоговый консультант «Туров и партнеры» Ирина Чухряева.

«В своей производственной практике я наблюдаю, что производственные компании чаще всего применяют основную( традиционную) систему налогообложения, хоть и система по своей природе сложнее других систем налогообложения.

Почему?

Во-первых, многие компании закупают материалы с НДС и соответственно им выгодно принимать в расходы, снижая общую налоговую нагрузку;

Во-вторых, приоритетные партнеры для компаний уже работают на классике. Таким образом, налог на добавленную стоимость можно предъявить к вычету», – поделилась налоговый консультант «Туров и партнеры» Фатима Утегалиева.

Налоговые тенденции на 2024 год: чего ждать?

Про повышение налогового бремени:

В 2024 году глава ФНС поставил амбициозную цель — собрать на 75% больше НДФЛ, чем в предыдущем году. С ростом сборов НДФЛ неизбежно увеличатся и страховые взносы.

Если всего неделю назад обсуждалась прогрессивная шкала НДФЛ до 20%, то сегодня Минфин рассматривает вариант повышения до 25%. В то время как дискуссии о возможном повышении НДС на 2% на данный момент затихли, неизвестно, какие еще изменения могут последовать.

Про выездные проверки:

В 2023 году количество выездных проверок компаний значительно уменьшилось, но это не означает, что бизнес перестали контролировать. Другие показатели этого же отчета ФНС говорят, что расслабляться точно не стоит.

Про доначисления:

На графике видно, что количество выездных проверок уменьшилось, а вот с доначислениями дела обстоят хуже.

На 1 результативную выездную проверку организаций в целом по РФ в 2023 году приходится —63 млн руб. доначисленных налогов.

Минфин в сентябре 2023 года поставил перед ФНС задачу: увеличить сборы в государственный бюджет, добиваясь роста доходов на 14% в 2024 году за счет усиленной работы с налогами. Это значит, что в следующем году налоговики будут еще более внимательно исследовать деятельность компаний, чтобы выявлять любые ошибки или уклонения от уплаты налогов.

Причем рост доначислений ожидают не только по налоговым проверкам, но и за счет «внепроверочных» доначислений.

Когда все для «открытия» готово, что дальше?

Бизнесмену при открытии своего дела и так хватает хлопот: нужно правильно выбрать идею + реализовать ее так, чтобы точно закрепиться на рынке. Каких только нервов стоит найти место, персонал, поставщиков и т.д.

Когда все для «открытия» готово, наступает время идти в налоговую…

Опишем два варианта действий для открытия бизнеса:

- *Нудное описание процесса похода в налоговую для регистрации бизнеса:

Для открытия ИП или ООО начните с определения вида деятельности, что влечет за собой выбор соответствующих кодов ОКВЭД, после чего необходимо определиться с налоговым режимом, который может варьироваться от общей системы налогообложения до упрощенной… Вам уже стало скучно и ничего непонятно?

Минфин еще несколько месяцев назад анонсировал проект «Старт бизнеса онлайн», который стал доступен с 1 марта 2024 года.

И по словам Минфина, процесс регистрации бизнеса стал гораздо проще и быстрее.

- «Старт бизнеса онлайн» – это способ дистанционно открыть свой бизнес – ИП или ООО.

Подробное описание того, как пользоваться этим сервисом есть в этой статье.

Вывод

Наша компания уже 20 лет на рынке бизнеса. Мы всегда говорим: работать легально на 100% выгоднее, чем используя серые схемы.

Да, налоговые тенденции на 2024 год не легкие. Но мы знаем более 15 способ оптимизации бизнеса. Используя хотя бы один из них, вы сэкономите до 75 %.

Надеемся, что мы вдохновили вас. Удачи в делах!

И помните, наша компания всегда готова помочь вам с бизнесом на любых его этапах.